Когда проблема выбора жилья и работы в Америке уже решена, перед иммигрантом возникает новая непростая задача – изучить налоги в США. Это позволит получить хотя бы общее представление о величине удержаний из заработка и льготных вычетах, снижающих базу обложения. А если разобраться в этой теме еще до переезда, то можно выбрать новое место жительства с учетом фискальной нагрузки в штате и экономить на налогах ежегодно.

Система администрирования налогов в США

В Америке, как в большинстве государств с федеративным устройством, система налогообложения имеет несколько уровней:

- Федеральные налоги США – общие принципы взимания налогов и размер ставок для всех, обязательны на всей территории страны.

- Уровень штата – законодательные собрания каждого субъекта федерации вольны разрабатывать свои нормативно-правовые акты, действующие только в пределах штата.

- Муниципальный – взносы и сборы собираются только на административной территории отдельного населенного пункта по правилам, принятым властями этого города.

Налоговое законодательство Америки включено в состав Сборника кодексов США в раздел 26 (О внутренних доходах). В нем же определен круг плательщиков фискальных обязательств:

- граждане страны;

- налоговые резиденты (находящиеся в ее пределах 183 дня и дольше);

- нерезиденты, получившие доход на территории США, в том числе, если с государством их происхождения нет соглашения о предупреждении случаев двойного налогообложения.

На первый взгляд, налоговая система в США кажется запутанной, поскольку в каждом штате действуют свои дополнительные правила, которые кардинально отличаются даже в граничащих между собой федеральных субъектах.

Еще один миф – слишком высокие ставки налогов. На практике выясняется, что обложение доходов происходит по прогрессивной шкале: чем больше заработок, тем выше ставка подоходного.

Для людей с невысоким годовым доходом или обремененных повышенными социальными обязательствами (семья, дети, нетрудоспособные иждивенцы, болезнь, выплаты по кредитам на жилье и прочее) действует система налоговых вычетов, уменьшающих базу обложения.

Федеральное налоговое управление и фискальные органы внутри штатов

Федеральная налоговая служба в США (IRS, Internal Revenue Service) напрямую подчинена Министерству финансов страны (Department of the Treasury). Ее обязанность – следить за соблюдением законодательства о налогах и сборах всеми налогоплательщиками.

Подразделения IRS есть в каждом штате, поскольку управление администрирует и региональные налоговые сборы. К компетенции IRS относятся действия по поиску уклоняющихся от уплаты налогов, а также наложение взысканий за неуплату обязательств или отказ от подачи деклараций.

Поскольку в США действует система сплошного декларирования полученных за год доходов, в список отчитывающихся попадают и те, для кого процесс самостоятельного заполнения документов является непосильной задачей. Если воспользоваться профессиональной помощью бухгалтера им не позволяет финансовое положение, то получить бесплатную консультацию и помощь можно от волонтеров из Фонда AARP.

Виды налогов в США

Перечень выплат в бюджет страны может отличаться в каждом штате, если речь не идет о федеральных обязательствах.

| Наименование | Федеральный уровень | Уровень штата | Местный уровень | Федеральный норматив |

|---|---|---|---|---|

| Подоходный налог с физлиц (Individual Income Tax) | + | + | + | Подраздел А часть 1 параграфа 26 U.S.Code |

| Корпоративный налог на прибыль юридических лиц (Corporate income tax) | + | + | + | Подраздел А часть 2 параграфа 26 U.S.Code |

| Социальные взносы на страхование по старости, на случай безработицы или инвалидности (Old-age, survivors, and disability insurance) | + | Подраздел А глава 2 параграфа 26 U.S.Code | ||

| Взносы на медицинское страхование (Hospital insurance) | + | Подраздел А глава 2 параграфа 26 U.S.Code | ||

| На наследование и дарение (Estate and Gift Taxes) | + | + | + | Подраздел В параграфа 26 U.S.Code |

| Акцизы (excise tax) | + | + | - | Подраздел Е параграфа 26 U.S.Code |

| На прирост капитала (capital income tax) | + | + | + | Статья 865 параграфа 26 U.S.Code |

| Таможенные пошлины (customs duties) | + | Параграф 19 U.S.Code | ||

| Налог с продаж (Sales taxes) | + | + | ||

| Сборы с владельцев имущества (Property taxes) | + | + | + | Часть 41 параграфа 26 U.S. Code |

| На доходы от источника (Income from sources) | + | Подраздел N параграфа 26 U.S.Code | ||

| Экологический сбор (environmental tax) | + | + | Часть 52 параграфа 26 U.S.Code |

Сборы на уровне штата и местные налоги в США устанавливаются вне зависимости от того, действует ли такой механизм в какой-либо еще местности. Единственное условие: региональные и муниципальные налоги не должны идти вразрез с федеральным законодательством и противоречить Конституции США.

Налоги для субъектов хозяйствования в форме юридического лица

Одной из первых удач президента Трампа считают внедренную им реформу налогообложения (Tax Cuts and Jobs Act, TCJA, Public Law No: 115-97 (12/22/2017). Она снизила фискальную нагрузку и на предприятия (снижена ставка налога на прибыль до 21 %), и на частных лиц – за счет увеличения числа и размеров вычетов сумма подоходного стала меньше в среднем на 2,3 %.

Одной из первых удач президента Трампа считают внедренную им реформу налогообложения (Tax Cuts and Jobs Act, TCJA, Public Law No: 115-97 (12/22/2017). Она снизила фискальную нагрузку и на предприятия (снижена ставка налога на прибыль до 21 %), и на частных лиц – за счет увеличения числа и размеров вычетов сумма подоходного стала меньше в среднем на 2,3 %.

Основные налоги в США для юридических лиц:

- корпоративный подоходный налог с прибыли;

- акцизные сборы и таможенные пошлины;

- взносы на соцстрахование работников (работодатель оплачивает 50 % ставки за медстраховку и защиту от последствий потери трудоспособности по причине болезни или старости);

- налог с продаж (уплачивается косвенно, юридические лица просто перечисляют в бюджет средства, собранные с покупателей);

- сборы с доходов от источника и на прирост капитала.

Обложение прибыли компаний

Свой налог на прибыль корпораций в США представлен на каждом фискальном уровне:

- федеральная ставка единая – 21 %;

- по штатам процент, собираемый с доходов компаний, разнится – от фиксированных 2,5 % в Северной Каролине до 12 % в Айове по прогрессивной шкале;

- муниципальные сборы – зачастую города предпочитают пополнять бюджет за счет сборов с продаж либо собирают от 2 до 9 % от прибыли, заработанной предприятиями.

Дополнительные налоги в Америке, сверх 21 % федерального корпоративного сбора, взимают 44 штата и округ Колумбия. Еще 6 субъектов отказались от увеличения размера ставок за счет региональных надбавок: Невада, Южная Дакота, Техас, Огайо, Вашингтон и Вайоминг.

На местном уровне облагать прибыль предприятий считают не очень эффективным. В основном внедряют налог с продаж или сбор за определенные виды деятельности.

НДС или налог с продаж в США

Обложения добавленной части стоимости, привычной для российского бизнеса, в Америке не существует. По сути, налог с продаж в США – это сбор с валовой выручки (оборота).

Обложения добавленной части стоимости, привычной для российского бизнеса, в Америке не существует. По сути, налог с продаж в США – это сбор с валовой выручки (оборота).

Еще одно отличие НДС от налога с продаж состоит в том, что сумма дополнительного сбора не включается в стоимость приобретаемого товара и не отражается в ценнике. К примеру, чтобы купить чашку кофе в Майами, придется заплатить 5,34 доллара, даже если в витрине всего 5,00 долларов, поскольку ставка налога с продаж равна 6,8 %.

«Лишние» деньги приходится платить, поскольку в каждом штате и даже городе работает своя комбинированная ставка налога с продаж:

- по штату – 45 штатов и округ Колумбия собирают от 2,9 % в Колорадо до 7,25 % в Калифорнии;

- на местном уровне налог в Америке на покупки взимается на территории 38 субъектов федерации, усредненные показатели составляют от 0,03 % в Айдахо до 5,14 % в Алабаме.

Полностью отсутствуют дополнительные сборы в Монтане, Делавэре, Нью-Гемпшире и Орегоне. На Аляске законодательное собрание штата не вводило данный фискальный взнос, однако разрешило внедрять его на местном уровне, поэтому средневзвешенный показатель здесь составляет 1,43 %.

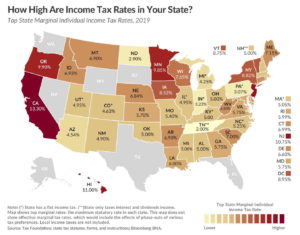

Ситуация по штатам отлично отражена на инфографике от некоммерческого фонда Tax Foundation.

Налоги на инвестиционный доход и прирост капитала

Любая прибыль, полученная предприятием от коммерческой деятельности или продажи собственности (недвижимости, материальных или нематериальных активов), облагается по стандартным правилам для доходов юрлица.

В классическом виде налог на прирост капитала взимается с физических лиц в случае перепродажи имущества по цене выше первоначального приобретения с учетом расходов, понесенных в период владения. Это может быть как недвижимость, так и акции либо доля в компании.

Отдельная прогрессивная процентная шкала введена в 2019 году только для физлиц, причем в U.S.Code указывается, что пределы применения ставок должны корректироваться ежегодно на показатель изменения цен за прошлый период. По состоянию на 2019 год сбор нужно платить исходя из размера полученной положительной разницы от продажи.

| Ставка, % | Пределы (для плательщиков без семьи), долл./год | Пределы (для состоящих в браке, подающих декларации совместно), долл./год |

|---|---|---|

| 0 | до 39 375 | до 78 750 |

| 15 | до 434 550 | до 488 850 |

| 20 | 434 550,01 и выше | 488 850,01 и выше |

| 3.8 | если инвестиционная прибыль превысила 200 000 | если инвестиционная прибыль превысила 250 000 |

Наряду с федеральными ставками к доходу от операций с капиталом применяются региональные сборы (до 13,3 % в зависимости от штата).

Пройдите социологический опрос!

[yop_poll id=”12″]

Налогообложение физических лиц

Для самозанятых граждан и наемных работников важно то, какие налоги платят в США физические лица, а также размер страховых взносов на случай возникновения жизненных сложностей.

Для самозанятых граждан и наемных работников важно то, какие налоги платят в США физические лица, а также размер страховых взносов на случай возникновения жизненных сложностей.

Основной перечень включает:

- НДФЛ с доходов в виде зарплаты, предпринимательских доходов и других поступлений – Individual Income Tax;

- соцвзносы на пенсионное страхование и для поддержания в период нетрудоспособности или после получения инвалидности – Social Security Tax;

- сборы на медицинское страхование (профилактическое обслуживание и услуги по восстановлению здоровья) – Medicare Tax.

Размер НДФЛ и взносы на социальное страхование

Из заработка физического лица подоходный налог в Америке удерживают по правилам федерального законодательства и по нормативам каждого штата. Общегосударственная шкала в 2019 году выглядит так:

| Ставка, % | Пределы (для плательщиков без семьи), долл./год | Пределы (для состоящих в браке, подающих декларации совместно), долл./год |

|---|---|---|

| 10 | менее 9 700 | менее 19 400 |

| 12 | до 39 475 | до 78 950 |

| 22 | до 84 200 | до 168 400 |

| 24 | до 160 725 | до 321 450 |

| 32 | до 204 100 | до 408 200 |

| 35 | до 510 300 | до 612 350 |

| 37 | 510 300,01 и более | 612 350,01 и более |

Однако это не единственные налоги на зарплату в США.

Кроме федерального сбора, уплате подлежит НДФЛ по законам штата. Его взимают в 43 субъектах: 41 штат облагает все доходы, а в Нью-Гемпшире и Теннесси облагают только дивиденды и проценты от вложений.

Региональный налог составляет основу бюджета штата, до 37 % всей доходной части. Дополнительные удержания отсутствуют на территории 7 субъектов: в Неваде, на Аляске, в Техасе, Вайоминге, Вашингтоне, Южной Дакоте и Флориде.

Прогрессивное налогообложение в США часто встречается на уровне штата, 32 штата пользуются ступенчатой схемой определения размера обязательства: максимальное число градаций для доходов принято на Гавайях, здесь их 12, а в Калифорнии – 10.

Величина ставок тоже неодинакова: максимальная верхняя граница действует все в той же Калифорнии – 13,3 %, а минимальная в 2,9 % – в Северной Дакоте. В середине шкалы расположились:

- Пенсильвания – 3,07 %;

- Массачусетс – 5,05 %;

- Нью-Йорк – 8,82 %.

Для обеспечения социальной защиты работающего населения из заработанных средств регулярно удерживаются страховые взносы в США:

- Social Security Tax – 6,2 % от суммы до 132 900 долл./год;

- Medicare Tax – 1,45 % плюс 0,9 %, если годовой доход превышает 200 000 долларов (для семей, подающих декларацию совместно, – 250 000 долл./год).

Работодатель обязан удержать 7,65 % из зарплаты в день ее выдачи наемному лицу и перечислить эту сумму в бюджет страны. В тот же момент наниматель обязан добавить еще 7,65 % от начисленного дохода за счет средств компании. Предприниматель должен заплатить «за себя» 15,3 % от прибыли.

Прочие обязательства

В перечне прочих обязательств практически в каждом штате можно встретить:

В перечне прочих обязательств практически в каждом штате можно встретить:

- Налог на имущество физических лиц в США. Базой обложения является рыночная стоимость предметов, находящихся в частной собственности. Сбор является существенным источником наполнения муниципальных бюджетов (по некоторым оценкам, от 17 до 65 % всей доходной части). Средний размер налога на душу населения составляет 1 556 долларов за год.

- Акцизные платежи (косвенные обязательства). Под обложение подпадают алкоголь, топливо, табачные изделия, наркотические продукты и азартные игры. Принцип уплаты состоит в том, что при покупке единицы товара потребитель платит сбор в составе уплаченной стоимости: например, акцизные налоги в разных штатах США за галлон вина будут варьироваться от 30 центов в Нью-Йорке до 3,26 долларов в Кентукки.

- Налог на дарение и наследство. Размер платежа зависит от стоимости передаваемого имущества и степени родства между получателем и дарителем либо наследодателем (если переход происходит в связи со смертью бывшего владельца). Федеральный сбор может достигать 40 % от рыночной стоимости с учетом вычетов (общий необлагаемый предел – 11,2 млн долларов). Дополнительные региональные взносы ввели всего 6 штатов, и разброс тарифов представлен от 0 в Пенсильвании до 18 % в Небраске.

- Транспортный налог в Америке. Уплачивается в два этапа: разово при первичной покупке (до 12 % от стоимости) и ежегодно за каждую единицу автотранспорта тяжелее 55 000 фунтов. Расчет регулярного обязательства зависит от брутто-массы машины: 100 долларов плюс 22 доллара за каждые 1 000 фунтов свыше 55 000 фунтов. Максимальный платеж для физлица – 550 долларов за год использования ТС.

- Налог на землю в США относится к категории сборов с владельцев недвижимого имущества. Средняя ставка – 1 % от цены приобретения.

Налоговые льготы и вычеты

Суммированные ставки налогообложения в Соединенных Штатах нельзя назвать низкими, однако это с успехом компенсирует система вычетов и льгот по налогам. Например, для семей, подающих декларацию совместно, и для главы домохозяйства налоговые вычеты в США таковы.

| Наименование вычета | Для супругов, подающих отчетность совместно, долл./год | Для глав домохозяйств, долл./год |

|---|---|---|

| Стандартный | 24 400 | 18 350 |

| Для доходов от ведения бизнеса | 321 400 | |

| В отношении подарков | 15 000 долл, если даритель и получатель не являются мужем и женой, для супругов безналоговые суммы возрастают до 155 000 долл./год |

Помимо вычетов, на федеральном уровне в 2019 году действуют налоговые льготы в США:

- скидка для семей с детьми – 2 000 долл./год на каждого ребенка в семье;

- снижение подоходного налога – 529-6 557 долл, в зависимости от количества детей у плательщика, максимальная сумма положена семьям с тремя и более детьми;

- снижение обязательств за наличие студентов в семье – 2 500 долл./год;

- вычет расходов на медобслуживание, если их невозмещенная стоимость превышает 10 % от годового дохода.

Налогообложение малого бизнеса в США не выделяется какими-то специальными льготами или послаблениями. Стимулирование и поддержка мелкого предпринимательства происходит за счет прогрессивной шкалы налога на прибыль и стандартных вычетов для домохозяйства.

Реформа Трампа ограничила общую величину личного вычета из налогооблагаемой базы до 10 000 долл./год., однако не запретила применять льготы на уровне штатов. Власти регионов применяют также повышенные пределы для определения прогрессивных ставок.

Соглашения о предотвращении двойного налогообложения

В Америке принцип уплаты фискальных обязательств основан на факте гражданства. Это означает, что граждане США обязаны платить налоги с получаемых ими доходов, даже если в течение многих лет не проживают на родине.

В Америке принцип уплаты фискальных обязательств основан на факте гражданства. Это означает, что граждане США обязаны платить налоги с получаемых ими доходов, даже если в течение многих лет не проживают на родине.

Когда на территории Америки проживают иностранцы, налоги в США для нерезидентов не взимаются, кроме случаев работы по найму.

На полную мощь фискальные правила начинают действовать, только когда человек проживает в стране 183 и более дней в году. С этого момента иммигрант приобретает статус налогового резидента.

Чтобы избежать путаницы, в дело вступают государственные органы.

Поскольку американский бизнес имеет интересы по всему миру, внешнеполитические ведомство ведет активную деятельность по заключению двухсторонних соглашений с целью устранить двойное налогообложение в США в отношении доходов, полученных за рубежом.

Результатом работы правительства стали 134 договора о зачете фискальных обязательств – TIEA (в основном в отношении НДФЛ и налога на прибыль), а также обмене фискальной информацией между налоговыми службами – FATCA.

Данными договоренностями охвачены более 100 стран, что помогает Америке отслеживать факт уплаты ее гражданами налогов на территории других государств, а также совершать возврат налогов в США для тех, кто уплачивает их по завышенным иностранным ставкам.

Сроки подачи отчетности

Официально крайняя дата предоставления отчетности в Соединенных Штатах определена как 15 число четвертого месяца после окончания финансового года. Для большинства американских плательщиков этот день наступает 15 апреля каждого года и считается последним, когда должна быть подана налоговая декларация в США, чтобы в отношении человека не было претензий от налоговиков, а заявленный возврат переплаченных обязательств был вовремя перечислен на текущий счет.

Если эта дата приходится на выходной, то срок отчетности переносят на следующий рабочий день.

Предоставить годовую отчетность можно лично или по почте в бумажном варианте. Однако для удобства плательщиков, даже тех, кто проживает за пределами своей официальной регистрации, предусмотрена возможность отчитаться дистанционно:

- если общий доход не превысил 66 000 долл./год – с использованием ПО Free File;

- если скорректированная прибыль выше этой отметки – можно воспользоваться заполняемыми формами ПО Free File Fillable.

Когда заканчивается налоговый год в США, работодатель или другой источник доходов обязан предоставить получателю прибыли информацию о начисленных доходах и удержанных суммах в виде формы W-2. Обычно это происходит в январе следующего отчетного периода.

Сравнение налоговых систем Америки и России

Большинство мечтающих переехать в Америку привыкли сравнивать лишь условия жизни за океаном и уровень жизни на родине. Для получения более полной картины нужно рассматривать стоимость жизни, а также налоговые системы России и США.

В Российской Федерации региональным властям отведено не так много полномочий, как в Америке. Большинство прав по установлению налоговых ставок ограничено на уровне федерального законодательства. Кроме того, жестко регламентируются уровень минимальной зарплаты и прожиточного минимума, а также степень ответственности в трудовых отношениях.

Если сравнивать абсолютные цифры, то разница в фискальной нагрузке видна при сравнении величины подоходных удержаний. В России действует фиксированная ставка НДФЛ (13 %) и налога на прибыль предприятий (20 %), и они ниже, чем в США.

Труднее сравнивать косвенные налоги на потребление, поскольку в РФ используется НДС (20 % от прироста цены), а в Америке – налог с продаж (до 12 %), взимаемый с общей суммы покупки.

Заключение

Тем, кто только переехал за океан или начал задумываться об открытии собственного дела, нужно понимать, что налоговая политика США основана на предоставлении большой экономической свободы для штатов. Это выражается в широте полномочий при определении перечня локальных сборов, пределов их применения и вычетов. Из-за того, что налоговая нагрузка кардинально отличается от штата к штату, жители США могут даже менять место жительства с целью снижения суммы ежегодных выплат в бюджет.