Наличие страхового полиса — такое же необходимое условие для посещения любой из стран зоны Шенгена, как наличие загранпаспорта и шенгенской визы. Медицинская страховка для шенгенской визы позволяет избегать многих серьезных финансовых и организационных проблем в форс-мажорных ситуациях, которые могут возникнуть во время поездки. Причем речь идет не только о внезапном заболевании, травме или ранении, но и об утрате багажа, документов. Рассмотрим подробнее, какую страховку для поездки в зону Шенгена выбрать и на что обратить внимание при ее оформлении.

Зачем необходима медстраховка

В 2024 г. въезд россиян на территорию 26 европейских государств, входящих в зону Шенгена, возможен лишь при условии наличия у них одного из видов шенгенской визы.

Наиболее распространенный вид шенгенской визы — одно- и многократные краткосрочные визы категории С.

Такие визы могут оформить россияне, желающие совершить турпоездку, проведать родственников и друзей, решить вопрос, связанный с бизнесом, посетить свою недвижимость в странах Шенгена и др. Шенгенские визы вклеиваются в загранпаспорт и содержат информацию о зоне и сроках действия разрешения на въезд, продолжительности пребывания в шенгенской зоне, ФИО владельца, цели выдачи визы.

Более детальную информацию можно найти в статье: «Шенгенская виза».

Согласно решению Европарламента и Совета ЕС (Регламент ЕС № 810/2009 от 13.07.2009), для открытия однократной шенгенской визы каждый заявитель должен предоставить действительную на весь период пребывания в шенгенской зоне туристическую медицинскую страховку на минимальную сумму в 30 тыс. евро.

При открытии многократной визы потребуется страховка на первый визит и письменное обязательство оформлять ее на каждую последующую поездку.

Что должна включать страховка для шенгенской визы

Медицинская страховка для шенгенской визы должна покрывать расходы на сумму не менее 2 млн. рублей или 30 тыс. евро.

Это нужно российским гражданам, собирающимся совершить поездку за границу. Согласно ст. 1 и 2 Закона РФ № 155-ФЗ «О внесении изменений в некоторые законодательные акты РФ» от 29.06.2015, государство настоятельно рекомендует добровольно заключать со страховыми компаниями договоры медицинского страхования.

Все расходы, связанные с получением неотложной и другой медпомощи за границей, полностью ложатся на пострадавшего. Государство заплатит только за тех пострадавших, которые находятся в служебной командировке, в соответствии с международными договорами и действующим законодательством РФ.

Страховка для получения визы в одну из стран зоны Шенгена, согласно требованиям Европарламента, должна:

- действовать на протяжении всего периода пребывания застрахованного лица в Шенгенской зоне. Многие страховые компании бесплатно включают в полис дополнительные 15 дней — так называемый коридор. Это может пригодиться в случае изменения даты поездки. Обладателям мультивизы, которые совершают частые непродолжительные поездки за границу, выгоднее оформить страховой полис сразу на целый год — это сэкономит время и деньги;

- охватывать все страны Шенгенской зоны;

- иметь нулевую франшизу;

- при страховом случае покрывать не менее 30 тысяч евро.

Стандартный страховой полис для шенгенской визы возмещает расходы, связанные с:

- врачебным осмотром, амбулаторным и стационарным лечением;

- приобретением лекарств по рецепту;

- транспортировкой больного до врачебного учреждения;

- оказанием экстренной стоматологической помощи;

- медтранспортировкой больного на родину;

- репатриацией тела умершего на родину;

- связью с сервисным центром страховщика (международная связь);

- эвакуацией несовершеннолетних детей, оставшихся без надзора, на родину в случае госпитализации родителя или опекуна.

Следует учитывать, что базовый страховой полис для визы в страны Шенгенской зоны с лимитом в 30 тысяч евро покрывает только расходы, связанные с легкими заболеваниями и небольшими бытовыми травмами.

Занятия спортом, другие активные виды отдыха несут риски получения серьезных травм, требующих более дорогостоящего лечения. Поэтому туристу, который оформил себе стандартную страховку и едет на горнолыжный курорт, могут отказать в оформлении визы или не пропустить его на пограничном контроле.

При выборе страхового полиса следует учитывать, что страхование выезжающего за рубеж (ВЗР) может включать не только возмещение медицинских затрат, но другие непредвиденные расходы, связанные с пропажей багажа, отменой авиарейса, ограблением. В зависимости от личных обстоятельств при оформлении страховки можно выбирать дополнительные опции.

Страховые компании предлагают на выбор клиенту разнообразные дополнительные страховые продукты:

- поездка на личном автомобиле — полис может включать компенсацию при ДТП, несчастном случае, оплату услуг юриста, доставку запчастей и др. Следует учитывать, что при наступлении страхового случая наличие алкоголя в крови лишит застрахованного водителя права на компенсацию убытка;

- активный отдых — горнолыжный спорт, серфинг, дайвинг, альпинизм, трекинг, велотуры, поездки на скутерах и др. Как правило, включает выплаты в случаях травм, получения инвалидности, смерти;

- страхование отмены поездки. Многие туристы планируют поездки за несколько месяцев. Это позволяет гарантированно получить бронь на гостиницу, купить авиабилеты со скидкой. Но планы могут по какой-либо причине поменяться. Полис поможет компенсировать деньги, потраченные на билеты и бронь;

- страхование от стихийных бедствий — лавины, наводнения, цунами, землетрясения, лесного пожара и др.;

- страхование багажа. Сумма страховки от 300 до 2000 долларов США позволяет компенсировать потерю, кражу, приведение в негодность багажа. Багаж будет считаться утраченным, если его не обнаружат в течение 14 дней.

Авиакомпании, услугами которых пользуются туристы, также несут ответственность за сохранность багажа. В случае его утраты или кражи авиакомпания компенсирует покупку предметов первой необходимости в размере 50 долларов США, а в случае безуспешных поисков — по 20 долларов США за один килограмм веса багажа.

Особенные требования к страховке для некоторых стран Шенгена

Помимо стандартных требований к страховому полису, в каждом государстве Шенгена могут существовать свои правила. Так, например:

- в Австрии, Дании, Латвии и некоторых других странах 15-дневный “коридор” страховки обязателен;

- в Финляндии отсчет действия страхового полиса начинается с момента подачи заявления и пакета документов на выдачу разрешения на въезд в страну. Финны также требуют расписку об отсутствии отлагательных ограничений в использовании страхового полиса (например, когда полис вступает в силу после платежа определенной картой или совершения какой-либо покупки);

- все туристы, как взрослые, так и дети, въезжающие в Австрию в период с 1 ноября по 30 апреля, обязаны включить в страховой полис «Горнолыжный спорт» или приложить заявление в свободной форме на английском или немецком языке о том, что поездка не связана с посещением горнолыжных курортов;

- в консульствах Германии запрашивают цветные распечатки страховых полисов;

- в Чехии, Эстонии, Франции не принимают страховые полисы, заполненные от руки.

Полную информацию о специфике оформления страховки можно получить непосредственно в посольстве, консульстве или сервисном центре той страны, куда планируется поездка.

Куда обратиться и как правильно оформить

Оформить страховку для шенгенской визы можно несколькими способами.

Первый способ — традиционный и наиболее надежный — купить страховку для визы в офисе страховой компании. Во время личного визита можно получить исчерпывающую консультацию по всем интересующим вопросам, подобрать оптимальный набор страховых услуг в соответствии со сроками, целью поездки, финансовым состоянием. Отказ от неактуальных услуг позволит значительно снизить цену полиса.

Ко второму способу чаще всего прибегают туристы — страховой полис приобретается в турагентстве одновременно с путевкой. К числу плюсов можно отнести минимальные цены и то, что в большинстве компаний менеджеры прекрасно осведомлены о требованиях к страховым полисам и помогут быстро оформить страховку.

Среди минусов — слабая эффективность. Небольшая цена предполагает и минимум страховых услуг. Кроме того, при оформлении страховки в турфирме может оговариваться небольшая франшиза, что для оформления шенгенской визы недопустимо. Учитывая вышеизложенное, более правильным будет решение купить у туроператора только путевку.

Третий вариант — оформление страховки для визы в визовом сервисном центре или непосредственно в консульстве. Плюсом такого варианта будет гарантия, что предлагающие здесь услуги страховые компании имеют аккредитацию в странах Шенгена, и, соответственно, страховой полис будет оформлен согласно всем требованиям. Минус — более высокая цена.

Пакет бумаг, необходимых для оформления страхового полиса, невелик. Из обязательных документов требуются загранпаспорт, ИНН, гражданский паспорт. Необходимые сведения — ФИО клиента, год и место его рождения, адрес регистрации, куда планируется поездка, сроки поездки – вносятся в анкету при оформлении полиса.

Факт страхования жизни, здоровья и имущества подтверждается именным документом, который выдает своему клиенту страховая компания.

Документ содержит информацию не только о застрахованном, но и о страховщике — реквизиты, наименование, контакты сервисных компаний. В обязательном порядке должны быть оговорены объект страхования, сроки действия полиса, размеры суммы страхования, страховых взносов, страховые риски.

Документ содержит информацию не только о застрахованном, но и о страховщике — реквизиты, наименование, контакты сервисных компаний. В обязательном порядке должны быть оговорены объект страхования, сроки действия полиса, размеры суммы страхования, страховых взносов, страховые риски.

Страховой полис должен быть подписан обеими сторонами.

В последние годы большую популярность приобрел еще один способ оформления — онлайн-страхование.

Онлайн-страховка для выезда за границу

Онлайн-страховка для визы доступна российским гражданам, которые собираются совершить поездку в зону Шенгена, на сайтах всех крупных страховых компаний.

Преимущества такого способа страхования налицо:

- экономия времени — нужен только смартфон/планшет/компьютер со входом в интернет, а вся операция занимает всего несколько минут;

- экономия денег — не нужно вести переговоры с агентом, оплачивая его услуги;

- простота;

- удобство — электронный полис равнозначен бумажному, его можно загрузить в гаджет и иметь всегда при себе.

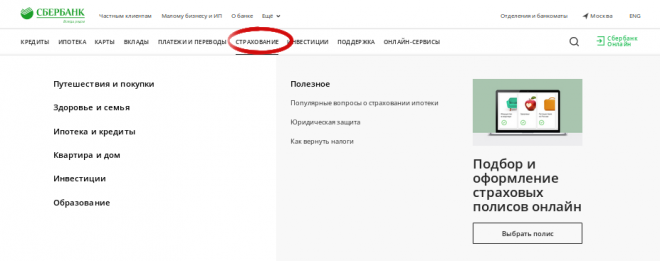

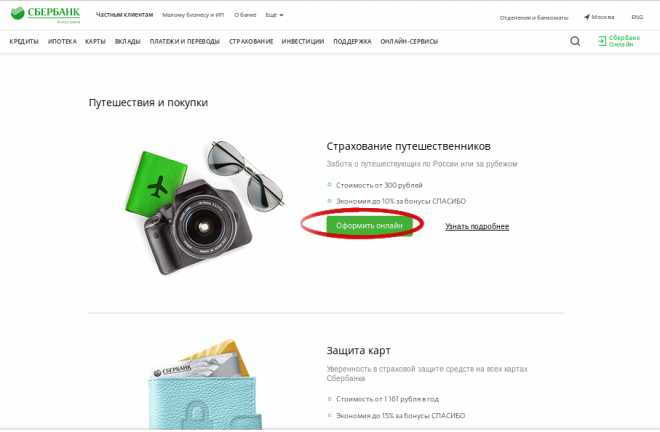

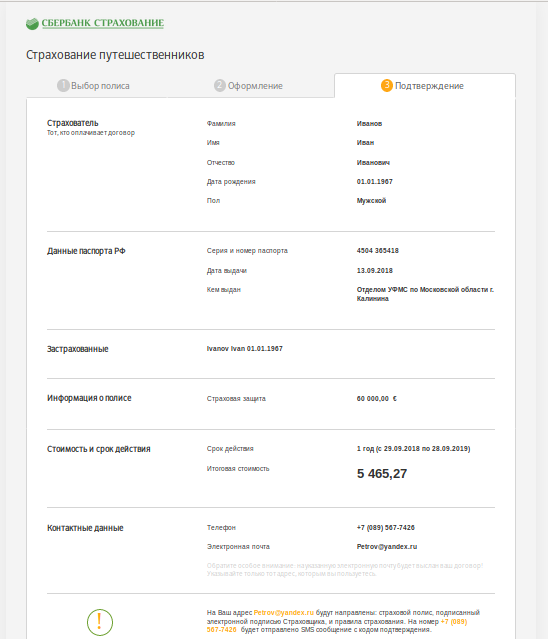

В качестве примера рассмотрим онлайн-страхование частных клиентов на сайте Сбербанка РФ – https://www.sberbank.ru/ru/person. Здесь можно оформить страховой полис как на одного человека, так и на нескольких, включая грудничков и престарелых граждан. Алгоритм действий прост — следует совершить несколько последовательных шагов.

- Зайти на сайт Сбербанка, выбрать в верхней строке меню позицию «Страхование» и навести на нее курсор.

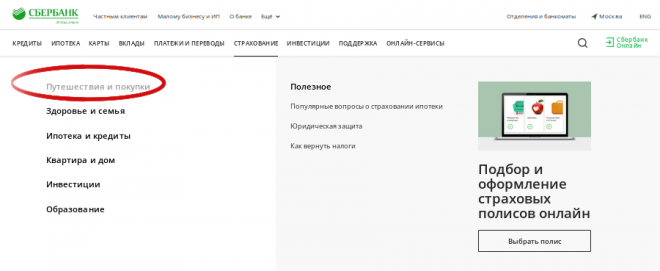

- Откроется вкладка, в которой следует кликнуть мышкой на «Путешествия и покупки».

- На открывшейся странице кликнуть на кнопку зеленого цвета «Оформить онлайн».

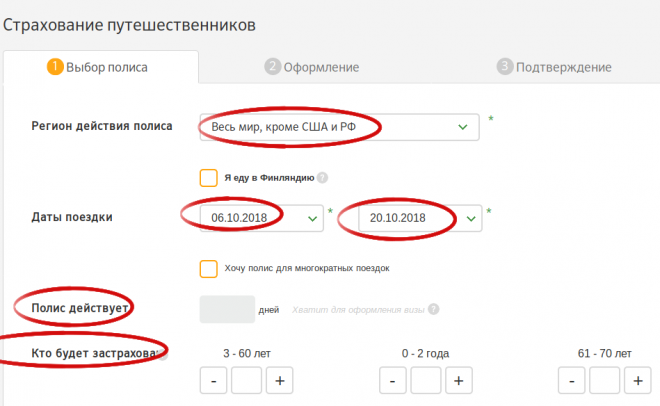

- Откроется страница «Страхование путешественников». Здесь необходимо выбрать для себя подходящий полис и последовательно заполнить графы:регион действия полиса (для поездки в страны Шенгенской зоны следует выбрать «Весь мир, кроме США и РФ»), даты поездки (автоматически высветится на сайте количество дней, в течении которых полис легитимен), кто будет застрахован — указать количество путешественников и их возраст;На сайте предусмотрены особенности оформления страхового полиса при поездке в Финляндию (поставить галочку в «Я еду в Финляндию» и указать дату подачи документов), а также возможность оформления полиса для многократных поездок — поставить галочку в «Хочу полис для многократных поездок» — в таком случае срок действия документа автоматически составит 90 дней в году;

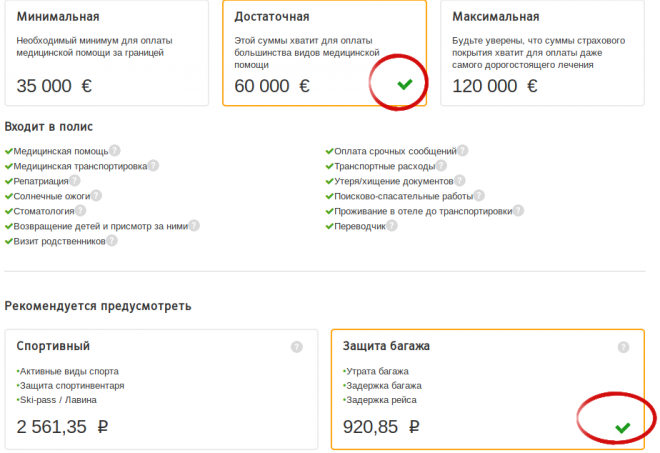

- из трех вариантов сумм страхового покрытия выбрать один — поставить галочку. Все три варианта (минимальная сумма — 35 тыс. евро, достаточная — 65 тыс. евро и максимальная — 120 тыс. евро) предоставляют одинаковое количество услуг: медпомощь, транспортировка пострадавшего, репатриация, стоматология, визит родственников и др., но в каждом случае суммы будут разными. Здесь также можно выбрать дополнительные страховые продукты — защита багажа, участие в соревнованиях, личный адвокат и другие;

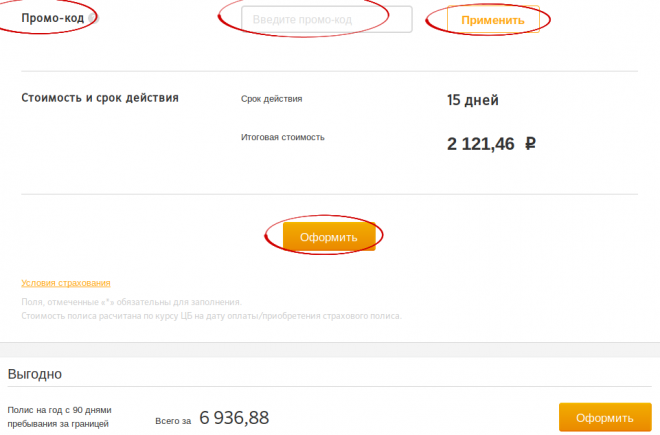

ввести промо-код (при его наличии) на получение скидки.

Клиенты на этом этапе имеют возможность еще раз ознакомиться с условиями страхования в Сбербанке.

Если все устраивает, кликнуть «Оформить».

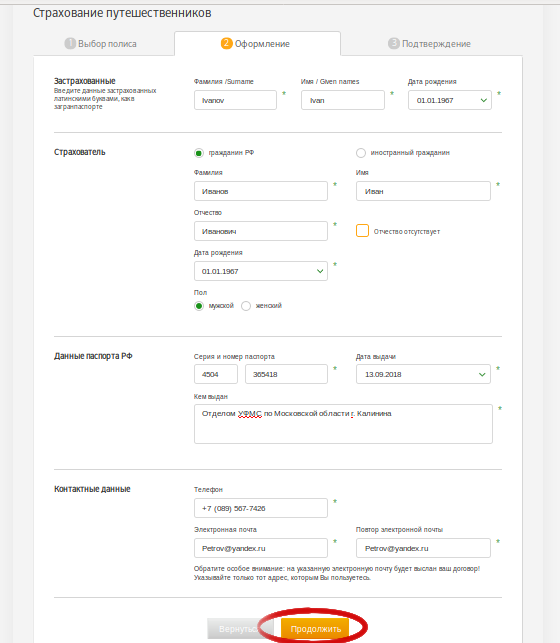

- На новой странице следует внести информацию для оформления полиса: фамилия и имя латиницей (согласно заграничному паспорту), дату рождения, гражданство, ФИО, пол, паспортные данные клиента-гражданина РФ. Здесь же необходимо указать номер телефона и актуальный электронный адрес, на который будет выслан полис. После ввода данных нажать на кнопку «Продолжить».

- Следующий этап — подтверждение и оплата. Нужно еще раз проверить информацию на наличие ошибок или опечаток и, если все правильно, оплатить с помощью банковской карты.

- Вы получите на электронную почту файл с электронным полисом, квитанцией и контактами для обращения при страховом случае. Полис можно распечатать на принтере или сохранить на гаджете.

Цена безопасности: сколько стоит страховка

Ценовая политика у разных страховых компаний различается, и одинаковые риски оцениваются по разному.

Цена страховки для визы зависит от следующих факторов:

- продолжительность заграничной поездки;

- страна пребывания;

- возможные риски — занятие экстремальными видами спорта, посещение районов, представляющих опасность для жизни и здоровья;

- возраст страхователя — дороже обойдется страховка клиентов в возрасте до одного года и от 61 и старше;

- цена туристической путевки;

- планируемый способ приезда к месту назначения и др.

Так, например, стоимость страхового полиса с минимальной суммой в 35 тыс. евро и дополнительной функцией — покрытием багажа, на одного человека в возрасте 50 лет, который собирается совершить 10-дневное путешествие в зону Шенгена, в различных страховых компаниях будет составлять:

| Страховая компания | Эконом. вариант (руб.) |

|---|---|

| Сбербанк РФ | 1 337,06 |

| "Уралсиб" | 997 |

| Liberty Страхование | 975 |

| ВТБ | 836 |

| РЕСО | 800 |

| "Согласие" | 798 |

| "Альфа страхование" | 785.16 |

| Росгосстрах | 762.29 |

| Ингосстрах | 663.2 |

| Тинькофф | 618 |

В каждом случае сумма рассчитывается с учетом всех составляющих при помощи специального калькулятора. Следует также учитывать, что на стоимость могут повлиять бонусные программы и скидки от страховых компаний, что позволяет сэкономить от 5 до 25 % суммы.

Страховой полис, необходимый для открытия шенгенской визы, может соответствовать одному из трех тарифов:

- минимальный пакет «А» или «Эконом» на 30—35 тыс. евро включает две-три услуги: звонок в ассистанс-компанию, оказание срочной медпомощи, транспортировка в лечебное учреждение;

- тариф «В» или «Оптимальный» на 60—65 тыс. евро: кроме перечисленных страховых продуктов в него входят дополнительные — досмотр за детьми, расходы на приезд и проживание родственника, бесплатное возвращение домой в сопровождении медработника;

- тариф «С» или «Элит» на 100—120 тыс. евро — самый дорогой, покрывает все услуги тарифов «А» и «В», а также дополнительные, например помощь юриста.

К любому тарифному пакету по желанию путешественника можно приобрести дополнительные опции — «Потеря багажа», «Солнечные ожоги» и др. Каждая такая услуга увеличит стоимость полиса на 100—300 руб.

Владельцы многоразовых шенгенских виз могут сэкономить, оформив годовой страховой полис. Это также позволит не переживать, нужна ли страховка для выезда за границу, если есть виза: при отсутствии полиса пограничники просто не дадут разрешение на въезд в Шенген.

Выбор страховой компании: на что обратить внимание

Выбор страховой компании зависит от нескольких факторов. Для многих россиян определяющее значение имеет цена полиса. Предварительно ее можно рассчитать с помощью онлайн-калькуляторов на сайтах страховых компаний. Для этого следует просто ввести необходимые данные — сроки поездки, страну назначения, количество выезжающих и их возраст, страховые риски.

Опытные путешественники на первое место выдвигают более важные критерии — обеспечение безопасности и надежность. При выборе страховой компании помощь могут оказать официальные и народные рейтинги страховых компаний. Подобную информацию можно найти на порталах Banki.ru, Sravni.ru.

Следует заметить, что высокие цены не всегда гарантируют туристам полную защиту их интересов, а дешево не всегда означает плохо.

При выборе страховщика важно обратить внимание на то, что в зоне Шенгена имеют аккредитацию не все российские страховые компании. Например, в Эстонии принимаются полисы Росгосстраха, “Ренессанс страхования”, “Русского Стандарта”, Сбербанка РФ, “Альфа страхования”, ВТБ и др.

Перед тем как подписать договор, следует проверить, аккредитована ли компания в посольстве страны, которая выдает шенгенскую визу.

Большинство страховых компаний РФ не имеет представительств за рубежом, а пользуются услугами партнеров или ассистанс-компаниями. Именно эти партнеры берут на себя оказание медпомощи, оформление документов в связи со страховым случаем.

В странах Шенгена это прежде всего Allianz Global Assistance (бывшая Mondial Assistance), Euro-Center Holding, AXA Assistance и др. Страховые компании, дорожащие своей репутацией, стараются находить себе надежных ассистантов. Рейтинг Global Voyager Assistance (GVA), с которыми работали многие российские страховщики, резко упал из-за некачественного обслуживания, хотя страховая компания ВТБ продолжает сотрудничать с GVA.

О чем чаще всего спрашивают россияне

Граждане РФ, особенно те, кто совершает путешествие в страны Шенгена впервые, желают получить максимум полезной информации, чтобы быть готовыми адекватно реагировать в случае возникновения той или иной ситуации. Постараемся дать ответ на вопросы, которые встречаются наиболее часто.

- Как поступить в случае возникновения страхового случая?

Главное правило в этой ситуации — не паниковать. В полисе указан телефон ассистанс-компании, с которой следует срочно связаться. Для получения помощи необходимо указать: ФИО застрахованного, номер полиса, название страховой компании, местонахождение пострадавшего, информацию о страховом случае, номер контактного телефона.

При возможности — продублировать все эти сведения по электронной почте.

Записать адрес медучреждения, в которое следует обратиться, и то, каким транспортом туда добраться. Проездные документы с указанием маршрута и стоимости проезда следует сохранить.

В медучреждении следует оплачивать только согласованные с ассистансом услуги, сохраняя чеки о внесении оплаты за лечение и лекарства, счета за медуслуги, выписки из больницы с диагнозом и др. Бумаги должны быть с подписями и печатями.

Все эти документы вместе с заявлением о возмещении расходов по страховому случаю необходимо подать в страховую компанию в течении 30 дней после возвращения из поездки. Выплата денег в случае признания компанией страхового случая, как правило, происходит в течении 15 рабочих дней.

- Что такое франшиза и нужна ли она для страхования в зоне Шенгена?

Под франшизой в страховании понимают часть убытка, которая покрывается за счет застрахованного лица. Если в договоре указана франшиза в 50 евро, то при расходах на лечение в размере 500 евро страховая компания компенсирует пострадавшему 450 евро. Медстраховка для шенгенской визы должна быть без франшизы.

- Как поступить, если при покупке полиса сделал ошибку или неправильно указал данные?

Если при составлении договора о страховании была допущена ошибка или указана неверная информация, это может послужить в дальнейшем причиной отказа в компенсации средств. Правильным будет обратиться в контакт-центр страховой компании с заявлением о внесении изменений.

Требуется также предоставить копии страхового полиса, чека об оплате, паспорта. Решение будет принято в течении 10 дней.

- Как поступить, если визовый офицер не принимает электронный полис?

Электронные полисы равноценны бумажным, они в большинстве случаев не требуют распечатки — достаточно просто предъявить его на экране гаджета. Если визовый офицер отказывается принимать электронный полис, причина скорее всего в несоответствии требованиям самой страховки: сумма покрытия менее 30 тыс. евро, имеется франшиза, не совпадают сроки. Если все условия выполнены и страховка соответствует требованиям Европарламента, следует твердо настаивать на своей правоте.

Заключение

Оформление виз в зону Шенгена невозможно без предоставления медицинской страховки. Действие полиса должно быть не менее планируемого срока пребывания за границей. Минимальный размер покрытия такой страховки, согласно решению Европарламента и Совета ЕС от 13.07.2009, должен составлять не менее 30 тыс. евро.

Заключить договор со страховой компанией можно одним из способов — прийти в офис компании лично, купить страховку в турагентстве вместе с туром, приобрести полис в консульстве или сервис-центре или воспользоваться онлайн-услугой.

Электронный полис обладает такой же легитимностью, что и бумажный. Следует со всей ответственностью подойти к выбору страховых продуктов, отбрасывая лишние и оставляя те, которые могут действительно понадобиться.